Fusions et acquisitions : une fenêtre de marché

Rédaction Eventail

23 October 2020

La résilience et les valorisations actuelles tranchent avec la chute de 2008. Plusieurs facteurs de soutien, dont la présence marquée des fonds d'investissement, expliquent cette tendance.

Comme Warren Buffet aime à le répéter: « C'est quand la mer se retire qu'on découvre ceux qui se baignent nus. ». Les chocs exogènes des crises jettent en effet une lumière crue sur l'état réel du marché. Et les risques excessifs pris par les investisseurs apparaissent au grand jour. Subprimes et crise des dettes souveraines avaient bien illustré le phénomène. Mais si le choc financier de 2008 avait aussitôt impacté les fusions-acquisitions et entrainé une dégringolade des valorisations, qu'en est-il des effets de la crise du coronavirus ?

|

| © DR/Shutterstock.com |

Rappelons d'abord que la période précédant le confinement fut faste pour les fusions-acquisitions, tant en termes de volumes que de valorisation moyenne. L'indice Argos, mesurant l'évolution des multiples de valorisation constatés lors de transactions privées, a dépassé le seuil des 10 fois l'EBITDA fin 2019, contre 8 fois 5 ans auparavant. Si les mois de confinement général ont fortement affecté le marché, les mois suivants ont en revanche été plutôt encourageants, contrairement à ce que nous avions connu en 2008. Comment l'expliquer ?

Une montée en puissance des fonds d'investissement

Le marché des fusions-acquisitions est aujourd'hui animé par les fonds d'investissement, qui réalisent plus de la moitié des transactions. En France, par exemple, ils ont levé 211 milliards d'euros en 2019, contre 171 en 2017. Or, ces fonds valorisent mieux les entreprises que ne le font les industriels, en contrepartie d'une baisse des rendements attendus.

|

© DR/Shutterstock.com |

En 10 ans, les rendements visés en capital-investissement ont ainsi reculé d'un niveau de 25% environ à une fourchette comprise entre 17% et 20%.

Un marché robuste du financement

Par ailleurs, à la différence de 2008, les bilans des banques de financement sont sains. Un temps occupés par l'octroi des prêts garantis par l'Etat, les établissements de crédit ont repris leurs activités plus usuelles. La désintermédiation des prêts doit aussi être soulignée comme soutien de l'activité des fusions-acquisitions. Les fonds de dette deviennent une véritable alternative au crédit bancaire.

|

|

© DR/Shutterstock.com |

Ils lèvent des liquidités auprès d'investisseurs institutionnels afin de prêter aux entreprises et aux fonds d'investissement. Ces levées de fonds ont doublé de 2017 à 2019 pour atteindre 42 milliards d'euros.

Flight to quality

Il faut aussi noter que les investisseurs ont tendance à rechercher des placements moins risqués comme lors de chaque crise financière. Ce flight to quality se traduit par un effet rareté et par une augmentation des valorisations. Au premier semestre 2020, plus de 15 %3 des transactions ont été réalisées à des multiples supérieurs à 15 fois l'EBITDA.

|

© DR/Shutterstock.com |

Alors que la santé, l'énergie, l'éducation et les technologies s'apprécient fortement, le commerce de détail, l'aéronautique, le transport et l'hôtellerie souffrent, générant du même coup des opportunités de consolidation.

Les vertus de la consolidation

La vulnérabilité de certaines entreprises les pousse à s'adosser à des sociétés plus robustes et à même d'accélérer leur croissance externe grâce au soutien de partenaires financiers. Ces plateformes de consolidation sont particulièrement prisées dans les industries encore très atomisées. Les fonds d'investissement souhaitent y reproduire l'exemple du secteur des services de santé, où des rapprochements très nombreux ont eu lieu ces dernières années entre laboratoires d'analyses médicales, cliniques privées ou maisons de retraite.

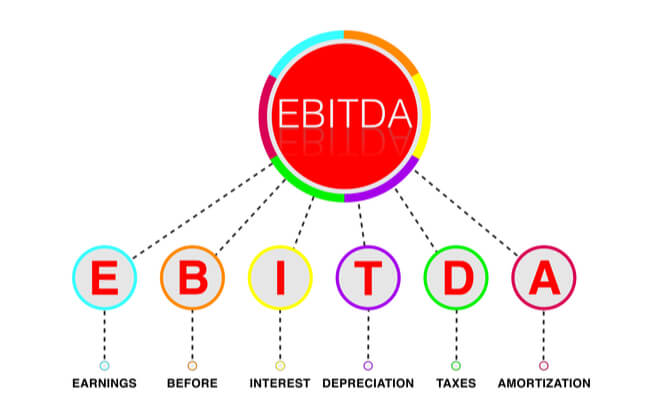

EBITDA hors coronavirus

Enfin, le marché des fusions-acquisitions s'est professionnalisé et sophistiqué sous l'impulsion d'une intermédiation croissante des opérations par les conseils financiers. Cette intermédiation a entrainé la généralisation de « best practices » bénéfiques en termes de transparence des transactions et de qualité de l'information. Par exemple, la communication d'un EBITDA ajusté corrige l'indicateur comptable de tout élément jugé non normatif. L'EBITDA©, pour EBITDA ajusté normatif annualisé pro-forma, permet de raisonner sur une année hors impact du coronavirus, en raison de son caractère exceptionnel. Désormais largement acceptée par la communauté financière, cette pratique rapproche les positions des vendeurs et des acheteurs.

|

© DR/Shutterstock.com |

La fenêtre de marché est donc propice, avec des valorisations attractives pour les actifs résilients et défensifs répondant aux critères actuels des investisseurs. S'il convient de rester prudent pour 2021, qui s'annonce déjà comme une année charnière, les plans de relance historiques des états et l'action des banques centrales nous incitent aussi à rester optimistes.

www.edmond-de-rothschild.com1 : Source : France Invest/Grant Thornton2 : Source : France Invest/Grant Thornton3 : Source : Indice Argos

Vous aimerez peut-être

Publicité